Pourquoi mon dossier de crédit est-il important ?

Les entreprises examinent votre dossier de crédit lorsque vous faites une demande pour :

- des prêts auprès d’une banque

- des cartes de crédit

- des emplois

- des assurances

Si vous faites une demande pour l’un de ces éléments, l’entreprise veut savoir si vous payez vos factures. L’entreprise veut également savoir si vous devez de l’argent à quelqu’un d’autre. L’entreprise utilise les informations contenues dans votre dossier de crédit pour décider de vous accorder ou non un prêt, une carte de crédit, un emploi ou une assurance.

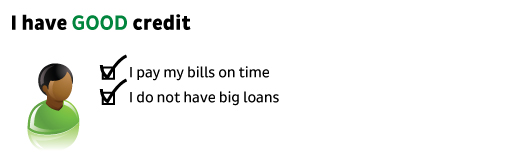

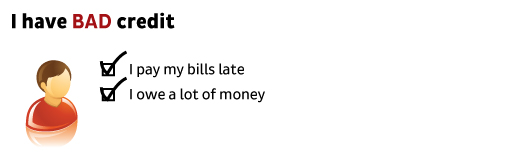

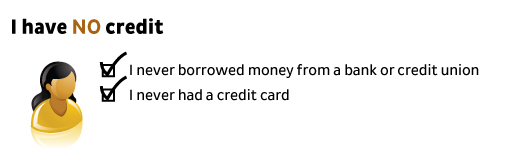

Que signifie « bon crédit » ?

Certaines personnes ont un bon crédit. Certaines personnes ont un mauvais crédit. Certaines personnes n’ont pas d’antécédents de crédit. Les entreprises le voient dans votre rapport de crédit. Différentes choses se produisent en fonction de vos antécédents de crédit :

Cela signifie :

- J’ai plus de choix de prêts.

- Il est plus facile d’obtenir des cartes de crédit.

- Je paie des taux d’intérêt plus bas.

- Je paie moins pour les prêts et les cartes de crédit.

Cela signifie :

- J’ai moins de choix de prêts.

- Il est plus difficile d’obtenir des cartes de crédit.

- Je paie des taux d’intérêt plus élevés.

- Je paie plus pour les prêts et les cartes de crédit.

Cela signifie :

- Je n’ai aucun choix de prêt bancaire.

- Il est très difficile d’obtenir des cartes de crédit.

- Je paie des taux d’intérêt élevés.

- Les prêts et les cartes de crédit sont difficiles à obtenir et coûtent cher.

Toutes ces informations se trouvent dans votre dossier de crédit.

Pourquoi devrais-je obtenir mon dossier de crédit ?

Une raison importante d’obtenir votre dossier de crédit est de trouver des problèmes ou des erreurs et de les corriger :

- Vous pourriez trouver les informations de quelqu’un dans votre dossier par erreur.

- Vous pourriez trouver des informations sur vous datant d’il y a longtemps.

- Vous pourriez trouver des comptes qui ne sont pas les vôtres. Cela pourrait signifier que quelqu’un a volé votre identité.

Vous voulez savoir ce que contient votre rapport. L’information contenue dans votre rapport aidera à décider si vous obtenez un prêt, une carte de crédit, un emploi ou une assurance.

Si l’information est erronée, vous pouvez essayer de la corriger. Si les informations sont correctes – mais moins bonnes – vous pouvez essayer d’améliorer vos antécédents de crédit.

Où puis-je obtenir mon rapport de crédit gratuit ?

Vous pouvez obtenir votre rapport de crédit gratuit auprès de Annual Credit Report. C’est le seul endroit gratuit pour obtenir votre rapport. Vous pouvez l’obtenir en ligne : AnnualCreditReport.com, ou par téléphone : 1-877-322-8228.

Vous obtenez un rapport gratuit de chaque société d’évaluation du crédit chaque année. Cela signifie que vous recevez trois rapports chaque année.

Que dois-je faire lorsque je reçois mon rapport de crédit ?

Votre rapport de crédit contient beaucoup d’informations. Vérifiez si les informations sont correctes. S’agit-il de votre nom et de votre adresse ? Reconnaissez-vous les comptes indiqués ?

Si votre rapport contient des informations erronées, essayez de les corriger. Vous pouvez écrire à la société d’évaluation du crédit. Demandez-leur de modifier les informations qui sont erronées. Vous devrez peut-être envoyer une preuve que l’information est erronée – par exemple, une copie d’une facture qui montre l’information correcte. La société d’évaluation du crédit doit le vérifier et vous répondre par écrit.

Comment puis-je améliorer mon crédit ?

Regardez votre rapport de crédit gratuit. Le rapport vous indiquera comment améliorer votre historique de crédit. Vous êtes le seul à pouvoir améliorer votre crédit. Personne d’autre ne peut corriger les informations de votre rapport de crédit qui ne sont pas bonnes, mais qui sont correctes.

Il faut du temps pour améliorer votre historique de crédit. Voici quelques façons d’aider à rebâtir votre crédit.

- Payer vos factures à la date d’échéance. C’est la chose la plus importante que vous pouvez faire.

- Baisser le montant que vous devez, en particulier sur vos cartes de crédit. Le fait de devoir beaucoup d’argent nuit à votre historique de crédit.

- Ne recevez pas de nouvelles cartes de crédit si vous n’en avez pas besoin. Un grand nombre de nouveaux crédits nuit à votre historique de crédit.

- Ne fermez pas les anciennes cartes de crédit. Avoir du crédit pendant une plus longue période aide votre notation.

Après six à neuf mois de cela, vérifiez à nouveau votre rapport de crédit. Vous pouvez utiliser l’un de vos rapports gratuits de Annual Credit Report.

Comment fonctionne une cote de crédit ?

Votre cote de crédit est un nombre lié à votre historique de crédit. Si votre score de crédit est élevé, votre crédit est bon. Si votre score de crédit est faible, votre crédit est mauvais.

Il existe différents scores de crédit. Chaque société d’évaluation du crédit crée un score de crédit. D’autres sociétés créent également des scores. La fourchette est différente, mais elle va généralement d’environ 300 (faible) à 850 (élevé).

L’examen de votre score de crédit est payant. Parfois, une entreprise peut dire que le score est gratuit. Mais généralement, il y a un coût.

Qu’est-ce qui entre dans un score de crédit ?

Chaque entreprise a sa propre façon de calculer votre score de crédit. Elles examinent :

- le nombre de prêts et de cartes de crédit que vous avez

- la somme d’argent que vous devez

- depuis combien de temps vous avez du crédit

- la quantité de nouveau crédit que vous avez

Elles examinent les informations contenues dans votre dossier de crédit et leur attribuent un numéro. C’est votre score de crédit.

Il est très important de savoir ce que contient votre dossier de crédit. Si votre rapport est bon, votre score sera bon. Vous pouvez décider s’il vaut la peine de payer de l’argent pour voir quel numéro quelqu’un donne à votre dossier de crédit.

Il est très important de savoir ce que contient votre dossier de crédit.