Introducción al modelo DCF

Un modelo de flujo de caja descontado («modelo DCF») es un tipo de modelo financiero que valora una empresa mediante la previsión de sus flujos de caja y el descuento de los flujos de caja para llegar a un valor actual, presente. El DCF se distingue por ser ampliamente utilizado tanto en el mundo académico como en la práctica. La valoración de las empresas mediante el DCF se considera una habilidad fundamental para los banqueros de inversión, el capital privado, la investigación de capital y los inversores «del lado de la compra».

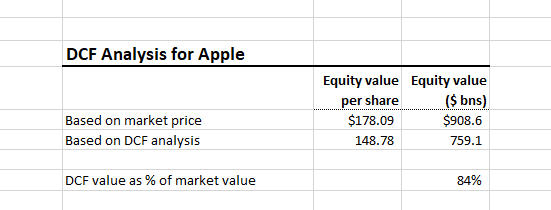

Este análisis DCF sugiere que Apple podría estar sobrevalorada (¡o que nuestras suposiciones son erróneas!)

El modelo DCF estima el valor intrínseco de una empresa (valor basado en la capacidad de una empresa para generar flujos de caja) y suele presentarse en comparación con el valor de mercado de la empresa. Por ejemplo, Apple tiene una capitalización de mercado de aproximadamente 909.000 millones de dólares. ¿Está justificado ese precio de mercado en función de los fundamentos de la empresa y de los resultados futuros previstos (es decir, su valor intrínseco)? Eso es exactamente lo que pretende responder el DCF.

A diferencia de la valoración basada en el mercado, como el análisis de empresas comparables, la idea que subyace al modelo DCF es que el valor de una empresa no es una función de la oferta y la demanda arbitrarias de las acciones de esa empresa. En su lugar, el valor de una empresa es una función de la capacidad de una empresa para generar flujo de caja en el futuro para sus accionistas.

A quién va dirigida esta guía de DCF

Escribimos esta guía para aquellos que están pensando en una carrera en finanzas y aquellos en las primeras etapas de preparación para las entrevistas de trabajo. Esta guía es bastante detallada, pero se detiene en todos los casos de esquina y los matices de un modelo DCF completo. Para ello, puede inscribirse en nuestro curso de modelización a escala completa.

Básicos del DCF: La fórmula del valor presente

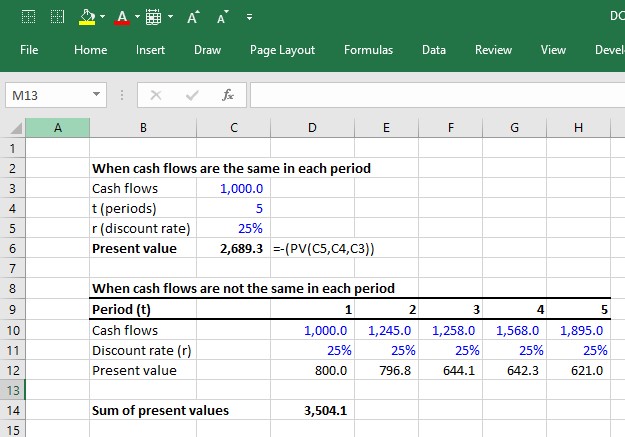

El enfoque del DCF requiere que preveamos los flujos de caja de una empresa en el futuro y los descontemos al presente para llegar a un valor presente para la empresa. Ese valor actual es la cantidad que los inversores deberían estar dispuestos a pagar (el valor de la empresa). Podemos expresar esta fórmula como (denotamos la tasa de descuento como r):

Entonces, digamos que usted decide que está dispuesto a pagar 800 dólares. Podemos resolver esto como:

Si hago la misma proposición pero en lugar de prometer sólo 1000 dólares el próximo año, digamos que prometo 1000 dólares durante los próximos 5 años. Las matemáticas se complican sólo un poco más:

En Excel, se puede calcular esto con bastante facilidad utilizando la función PV (ver más abajo). Sin embargo, si los flujos de caja son diferentes cada año, tendrá que descontar cada flujo de caja por separado:

Antes de empezar… Descargue el Modelo DCF de muestra

Utilice el siguiente formulario para descargar nuestro Modelo DCF de muestra:

6 pasos para construir un DCF

La premisa del modelo DCF es que el valor de un negocio es puramente una función de sus flujos de caja futuros. Por lo tanto, el primer reto en la construcción de un modelo DCF es definir y calcular los flujos de efectivo que genera un negocio. Hay dos enfoques comunes para calcular los flujos de caja que genera un negocio.

- Enfoque DCF no apalancado

Predecir y descontar los flujos de caja operativos. A continuación, cuando se tiene un valor actual, sólo hay que añadir cualquier activo no operativo, como el efectivo, y restar cualquier pasivo relacionado con la financiación, como la deuda. - Enfoque DCF apalancado

Prevea y descuenta los flujos de efectivo que quedan a disposición de los accionistas de capital después de que se hayan eliminado los flujos de efectivo para todas las demandas no relacionadas con el capital (es decir, la deuda).

Ambos deberían conducir teóricamente al mismo valor al final (aunque en la práctica es realmente bastante difícil conseguir que sean exactamente iguales). El enfoque DCF no apalancado es el más común y, por lo tanto, es el enfoque de esta guía. Este enfoque implica 6 pasos:

1. Previsión de los flujos de caja libres no apalancados

El paso 1 consiste en prever los flujos de caja que una empresa genera a partir de sus operaciones principales después de contabilizar todos los gastos operativos y las inversiones. Estos flujos de caja se denominan «flujos de caja libres no apalancados»

2. Calcular el valor terminal

No se puede seguir pronosticando los flujos de caja para siempre. En algún momento, debe hacer algunas suposiciones de alto nivel sobre los flujos de efectivo más allá del último año de previsión explícita, estimando un valor de suma global del negocio más allá de su período de previsión explícita. Esa suma global se denomina «valor terminal»

3. Descontar los flujos de caja al presente al coste medio ponderado del capital

La tasa de descuento que refleja el riesgo de los flujos de caja libres no apalancados se denomina coste medio ponderado del capital. Dado que los flujos de caja libres no apalancados representan todos los flujos de caja operativos, estos flujos de caja «pertenecen» tanto a los prestamistas como a los propietarios de la empresa. Por ello, los riesgos de ambos proveedores de capital deben contabilizarse utilizando las ponderaciones adecuadas de la estructura de capital (de ahí el término coste medio ponderado del capital). Una vez descontado, el valor actual de todos los flujos de caja libres no apalancados se denomina valor de la empresa.

4. Añadir el valor de los activos no operativos al valor actual de los flujos de caja libres no apalancados

Si una empresa tiene algún activo no operativo, como el efectivo, o tiene algunas inversiones simplemente en el balance, debemos añadirlas al valor actual de los flujos de caja libres no apalancados. Por ejemplo, si calculamos que el valor actual de los flujos de caja libres no apalancados de Apple es de 700.000 millones de dólares, pero luego descubrimos que Apple también tiene 200.000 millones de dólares en efectivo sin más, debemos añadir este efectivo.

5. Restar la deuda y otros créditos no patrimoniales

El objetivo final del DCF es llegar a lo que pertenece a los propietarios del patrimonio (valor del patrimonio). Por lo tanto, si una empresa tiene prestamistas (o cualquier otro crédito no patrimonial contra la empresa), tenemos que restarlo del valor actual. Lo que queda pertenece a los propietarios del capital.

En nuestro ejemplo, si Apple tuviera 50.000 millones de dólares en obligaciones de deuda en la fecha de valoración, el valor del patrimonio neto se calcularía como:

700.000 millones de dólares (valor de la empresa) + 200.000 millones de dólares (activos no operativos) – 50.000 millones de dólares (deuda) = 850.000 millones de dólares

A menudo, los activos no operativos y los créditos de la deuda se suman en un solo término llamado deuda neta (deuda y otros créditos no operativos – activos no operativos). A menudo se ve la ecuación: valor de la empresa – deuda neta = valor de los fondos propios. El valor de los fondos propios que arroja el DCF puede ahora compararse con la capitalización de mercado (que es la percepción del mercado del valor de los fondos propios).

6. Divida el valor de los fondos propios entre las acciones en circulación

El valor de los fondos propios nos dice cuál es el valor total para los propietarios. Pero, ¿cuál es el valor de cada acción? Para calcularlo, dividimos el valor patrimonial entre las acciones diluidas en circulación de la empresa.

Ahora vamos a desglosar cada paso con más detalle.

Calcular los flujos de caja libres no apalancados (FCF)

Aquí tienes la fórmula del flujo de caja libre no apalancado:

FCF = EBIT x (1- tipo impositivo) + D&A + NWC – Gastos de capital

- EBIT = Beneficios antes de intereses e impuestos. Representa el beneficio operativo de una empresa basado en los PCGA.

- Tasa impositiva = El tipo impositivo al que se espera que se enfrente la empresa. Al prever los impuestos, solemos utilizar el tipo impositivo efectivo histórico de una empresa.

- D&A = depreciación y amortización.

- NWC = Cambios anuales en el capital circulante neto. Los aumentos del NWC son salidas de efectivo, mientras que las disminuciones son entradas de efectivo.

- Los gastos de capital representan las inversiones en efectivo que la empresa debe realizar para mantener el crecimiento previsto del negocio. Si no se tiene en cuenta el coste de la reinversión necesaria en el negocio, se exagerará el valor de la empresa al darle crédito por el crecimiento del EBIT sin contabilizar las inversiones necesarias para conseguirlo.

Los FFC se manejan idealmente desde un modelo de 3 estados

La previsión de todas estas partidas debería provenir idealmente de un modelo de 3 estados porque todos los componentes de los flujos de caja libres no apalancados están interrelacionados; los cambios en las hipótesis del EBIT impactan en el capex, el NWC y el D&A. Sin un modelo de 3 estados que vincule dinámicamente todos ellos, es difícil asegurar que los cambios en las hipótesis de un componente impacten correctamente en otros componentes.

Debido a que esto requiere más trabajo y más tiempo, los profesionales de las finanzas a menudo realizan análisis preliminares utilizando un modelo DCF rápido y de refilón, y sólo construyen un modelo DCF completo impulsado por un modelo de 3 estados cuando hay mucho en juego, como cuando un acuerdo de banca de inversión va «en vivo» o cuando una empresa de capital privado está en las últimas etapas del proceso de inversión.

El modelo DCF de 2 etapas

Los modelos de 3 estados que apoyan un DCF suelen ser modelos anuales que prevén unos 5-10 años en el futuro. Sin embargo, a la hora de valorar las empresas solemos asumir que son una empresa en funcionamiento. Es decir, que seguirán funcionando para siempre.

Esto significa que el modelo de 3 estados sólo nos lleva hasta cierto punto. También tenemos que pronosticar el valor presente de todos los flujos de caja libres futuros no apalancados después del periodo de previsión explícito. Esto se llama el modelo DCF de 2 etapas. La primera etapa consiste en prever explícitamente los flujos de caja libres no apalancados (e idealmente a partir de un modelo de 3 estados). La segunda etapa es el total de todos los flujos de caja después de la etapa 1. Esto suele implicar la realización de algunos supuestos sobre el crecimiento maduro de la empresa. El valor actual de los flujos de caja de la etapa 2 se denomina valor terminal.

¿Prefiere el vídeo? Para ver una lección de vídeo gratuita sobre cómo construir un DCF, haga clic aquí

Calcular el valor terminal

En un DCF, el valor terminal (TV) representa el valor que la empresa generará a partir de todos los flujos de caja libres esperados después del periodo de previsión explícito. Imaginemos que calculamos los siguientes flujos de caja libres no apalancados para Apple:

Se espera que Apple genere flujos de caja más allá de 2022, pero no podemos proyectar los FCF para siempre (con algún grado de precisión). Entonces, ¿cómo estimamos el valor de Apple más allá de 2022? Hay dos enfoques predominantes:

- Crecimiento a perpetuidad

- Método del múltiplo de EBITDA

- Deuda = valor de mercado de la deuda

- Patrimonio neto = valor de mercado del patrimonio neto

- Deuda = coste de la deuda

- Patrimonio neto = coste del patrimonio neto

- Dinero en efectivo

- Títulos negociables

- Inversiones de capital

- Toda la deuda (a corto plazo, a largo plazo, bonos, préstamos, etc.)

- Arrendamientos de capital

- Acciones preferentes

- Participaciones no controladoras (minoritarias)

- Los supuestos operativos (crecimiento de los ingresos y márgenes operativos)

- El WACC

- Supuestos de valor final: Tasa de crecimiento a largo plazo y el múltiplo de salida

- Conectar un modelo DCF a un modelo de 3modelo de estados financieros

- Cálculo del año de arranque

- Descuento a mitad de año

- Utilización del modelo DCF para valorar un objetivo de adquisición

- Valoración de sinergias y NOL en un DCF

- Cálculo del coste de los fondos propios utilizando una beta del sector

- Cálculo de una tasa de crecimiento implícita a perpetuidad cuando se utiliza el método EBITDA

- Asegurar que los rendimientos del capital y las tasas de crecimiento de una empresa son consistentes en el DCF

El enfoque de crecimiento a perpetuidad

El enfoque de crecimiento a perpetuidad asume que los UFCFs de Apple crecerán con alguna hipótesis de tasa de crecimiento constante desde 2022 hasta … siempre. La fórmula para calcular el valor presente de un flujo de caja que crece a una tasa de crecimiento constante a perpetuidad se llama «Fórmula de crecimiento a perpetuidad.» Es:

Si suponemos que después de 2022, los UFCF de Apple crecerán a una tasa constante del 4% a perpetuidad y se enfrentarán a un coste medio ponderado del capital del 10% a perpetuidad, el valor terminal (que es el valor presente de todos los flujos de caja futuros de Apple más allá de 2022) se calcula como:

En este punto, observe que finalmente hemos calculado el valor de la empresa como simplemente la suma del valor presente de los UFCF de la etapa 1 + el valor presente del valor terminal de la etapa 2.

Método del múltiplo de EBITDA de salida

El enfoque de crecimiento a perpetuidad nos obliga a hacer una conjetura sobre la tasa de crecimiento a largo plazo de una empresa. El resultado del análisis es muy sensible a esta suposición. Una forma de evitar tener que adivinar la tasa de crecimiento a largo plazo de una empresa es adivinar el múltiplo de EBITDA al que se valorará la empresa en el último año de la previsión de la etapa 1.

Una forma común de hacerlo es observar el múltiplo EV/EBITDA actual al que cotiza la empresa (o el múltiplo EV/EBITDA medio del grupo de pares de la empresa) y suponer que la empresa se valorará a ese mismo múltiplo en el futuro. Por ejemplo, si Apple se valora actualmente a 9,0x su EBITDA de los últimos doce meses (LTM), asuma que en 2022 se valorará a 9,0x su EBITDA de 2022.

Método de crecimiento a perpetuidad vs. método del múltiplo de EBITDA de salida

Los banqueros de inversión y los profesionales de capital privado tienden a sentirse más cómodos con el enfoque del múltiplo de EBITDA porque infunde la realidad del mercado en el DCF. Un profesional de capital privado que construye un DCF probablemente tratará de averiguar por cuánto puede vender la empresa dentro de 5 años, por lo que podría decirse que esto proporciona una valoración que tiene en cuenta el múltiplo de EBITDA.

Sin embargo, este enfoque adolece de un problema conceptual importante: utiliza las valoraciones actuales del mercado en el DCF, lo que podría decirse que anula todo el propósito del DCF. Para empeorar las cosas, el valor final a menudo representa un porcentaje significativo de la contribución de valor en un DCF, por lo que los supuestos que entran en el cálculo del valor final son aún más importantes.

Todo lo que necesitas para dominar la modelización financiera

Inscríbete en el paquete Premium: Aprende a modelar estados financieros, DCF, M&A, LBO y Comps. El mismo programa de formación utilizado en los principales bancos de inversión.

Inscríbase hoy mismo

Cómo llegar al valor de la empresa: Descontando los flujos de caja por el WACC

Hasta ahora, hemos estado asumiendo una tasa de descuento del 10% para Apple, pero ¿cómo se cuantifica? La cuantificación de la tasa de descuento, que en este caso es el coste medio ponderado del capital (WACC), es un campo de estudio fundamental en las finanzas corporativas. Se puede pasar un semestre universitario entero aprendiendo sobre ello. Hemos escrito una guía completa sobre el WACC aquí, pero vamos a resumir los elementos básicos para saber cómo se calcula:

La fórmula del WACC

Donde:

Llegando al valor del patrimonio neto: Añadiendo el valor de los activos no operativos

Muchas empresas tienen activos no ligados directamente a las operaciones. Los activos como el efectivo obviamente aumentan el valor de la empresa (es decir, una empresa cuyas operaciones valen 1.000 millones de dólares, pero que también tiene 100 millones de dólares en efectivo, vale 1.100 millones de dólares). Pero hasta ahora, este valor no se tiene en cuenta en el cálculo del flujo de caja libre no apalancado. Por lo tanto, hay que añadir estos activos al valor. Los activos no operativos más comunes incluyen:

A continuación se muestra el balance de cierre del año 2016 de Apple. Los activos no operativos son su efectivo y equivalentes, los valores negociables a corto plazo y los valores negociables a largo plazo. Como puedes ver, representan una parte importante del balance de la empresa.

A diferencia de los activos de explotación como PP&E, las existencias y los activos intangibles, el valor contable de los activos no operativos en el balance suele ser bastante cercano a su valor real. Esto se debe a que la mayoría de ellos están compuestos por efectivo e inversiones líquidas que las empresas pueden valorar a su valor razonable. Este no es siempre el caso (la inversión en acciones es una excepción notable), pero normalmente es seguro utilizar simplemente los últimos valores del balance de los activos no operativos como los valores reales de mercado.

Cómo llegar al valor del patrimonio neto: Restando la deuda y otros créditos no patrimoniales

En este punto, tenemos que identificar y restar todos los créditos no patrimoniales de la empresa para llegar a la parte del valor de la empresa que realmente pertenece a los propietarios del patrimonio. Los créditos no patrimoniales más comunes que encontrarás son:

A continuación se muestra el pasivo del balance de Apple del año 2016. Puedes ver que tiene papel comercial, la parte corriente de la deuda a largo plazo y la deuda a largo plazo. Estas son las tres partidas que conformarían los créditos no patrimoniales de Apple.

Al igual que con los activos no operativos, los profesionales de las finanzas suelen limitarse a utilizar los últimos valores del balance de estas partidas como una aproximación a los valores reales. El valor de mercado de la deuda no suele desviarse demasiado del valor contable, a menos que los tipos de interés del mercado hayan cambiado drásticamente desde la emisión, o si el perfil crediticio de la empresa ha cambiado drásticamente (es decir, una empresa con problemas financieros tendrá su deuda cotizando a centavos por dólar).

Un lugar en el que el valor contable como aproximación al valor de mercado puede ser peligroso son las «participaciones no controladoras». Las participaciones no controladoras suelen estar infravaloradas en el balance. Si son significativas, es preferible aplicar un múltiplo de la industria para reflejar mejor su verdadero valor.

La mala noticia es que rara vez tenemos suficiente conocimiento de la naturaleza de las operaciones de las participaciones no controladoras para averiguar el múltiplo correcto a utilizar. La buena noticia es que las participaciones no controladoras rara vez son lo suficientemente grandes como para hacer una diferencia significativa en la valoración (la mayoría de las empresas no tienen ninguna).

Fórmula de la deuda neta

Cuando se construye un modelo DCF, los profesionales de las finanzas a menudo netean los activos no operativos contra los créditos no patrimoniales y lo llaman deuda neta, que se resta del valor de la empresa para llegar al valor del patrimonio neto, de tal manera que:

Valor de la empresa – deuda neta = valor de los fondos propios

La fórmula de la deuda neta es simplemente el valor de todos los créditos no patrimoniales menos el valor de todos los activos no operativos:

Deuda bruta (a corto plazo, a largo plazo, bonos, préstamos, etc..)

+ Arrendamientos de capital

+ Acciones preferentes

+ Intereses no controladores (minoritarios)

– Efectivo

– Inversiones de capital

Deuda neta

Usando el 10K de Apple de 2016, podemos ver que tiene un saldo de deuda neta sustancialmente negativo. Para las empresas que tienen una deuda importante, un saldo de deuda neta positivo es más común, mientras que un saldo de deuda neta negativo es común para las empresas que mantienen mucho efectivo.

Del valor del patrimonio al valor del patrimonio por acción

Una vez calculado el valor del patrimonio de una empresa, el siguiente paso es determinar el valor de cada acción individual. Para calcularlo, tenemos que determinar el número de acciones que están actualmente en circulación. Hemos escrito una guía completa para calcular las acciones actuales de una empresa, pero la resumiremos aquí:

1. Tome el recuento actual de acciones reales de la portada de la última presentación anual (10K) o intermedia (10Q) de la empresa. Para Apple, es:

2. A continuación, añada el efecto de las acciones dilutivas. Se trata de acciones que aún no son del todo acciones ordinarias, pero que pueden convertirse en acciones ordinarias y, por tanto, ser potencialmente dilutivas para los accionistas ordinarios (es decir, opciones sobre acciones, warrants, acciones restringidas y deuda convertible y acciones preferentes convertibles).

Suponiendo que hemos calculado 50 millones de títulos dilutivos para Apple, ahora podemos juntar todas las piezas y completar el análisis:

Tres supuestos clave en el DCF

Ahora hemos completado los 6 pasos para construir un modelo DCF y hemos calculado el valor patrimonial de Apple. Cuáles han sido los supuestos clave que nos han llevado al valor al que hemos llegado? Los tres supuestos clave en un modelo DCF son:

Cada uno de estos supuestos es crítico para conseguir un modelo preciso. De hecho, la sensibilidad del modelo DCF a estos supuestos, y la falta de confianza de los profesionales de las finanzas en estos supuestos, (especialmente el WACC y el valor terminal) se citan con frecuencia como las principales debilidades del modelo DCF.

No obstante, el modelo DCF es uno de los modelos más comunes utilizados por los banqueros de inversión y otros profesionales de las finanzas, y el resultado del DCF casi siempre se presenta utilizando una gama de supuestos de valor terminal y WACC, así como en contexto con otras metodologías de valoración. Una forma común de presentarlo es utilizando una matriz de valoración de campo de fútbol.

Inscríbase en la formación completa de Wall Street Prep sobre modelado DCF

Espero que haya disfrutado de esta guía, que es una versión simplificada de nuestro programa líder de formación en modelado financiero. Nuestro programa completo es utilizado por los mayores bancos de inversión del mundo para formar a los nuevos empleados y por las mejores escuelas de negocios para preparar a sus estudiantes para las carreras de finanzas.

El programa completo también está disponible para particulares a través de nuestro programa de formación de autoestudio Premium Package. Aprenderá a construir un modelo DCF completo, incluyendo una variedad de mejoras que se pueden añadir para mejorar un modelo DCF:

15% de descuento en el curso completo de modelado DCF paso a paso

Inscríbase en el paquete Premium de Wall Street Prep con un 15% de descuento utilizando el código promocional webpromo en el momento de la compra.