Me encanta el indicador Average True Range (ATR).

Porque a diferencia de otros indicadores de trading que miden el impulso, la dirección de la tendencia, los niveles de sobrecompra, etc.

El indicador ATR no es nada de eso.

En cambio, es algo totalmente diferente.

Y si se utiliza correctamente, el Average True Range es uno de los indicadores más potentes con los que te vas a encontrar.

Por eso he escrito este post para explicar las maravillas del indicador Average True Range.

Esto es lo que aprenderás:

- Qué es el indicador Average True Range (ATR) y cómo funciona

- Cómo «cazar» los movimientos EXPLOSIVOS del mercado antes de que se produzcan utilizando el indicador ATR

- Cómo utilizar el indicador ATR y establecer un stop loss adecuado para que no te detengan prematuramente

- Cómo utilizar el indicador ATR y montar GRANDES tendencias

- Usar el ATR para fijar el objetivo de beneficios

- Cómo identificar los movimientos de «agotamiento» y los retrocesos del mercado con el indicador ATR

O si lo prefieres…

Puedes ver este vídeo de formación a continuación:

O si no, empecemos…

Explicación del indicador ATR – qué es y cómo funciona

El Average True Range es un indicador que mide la volatilidad.

Es desarrollado por J. Welles Wilder y fue mencionado por primera vez en su libro, New Concepts in Technical Analysis Systems (en 1978).

Ahora te estarás preguntando:

«¿Cómo se calculan los valores del ATR?»

Bueno, se hace usando 1 de 3 métodos, dependiendo de cómo se formen las velas.

Así es como…

Método 1: Máximo actual menos el mínimo actual

Método 2: Máximo actual menos el cierre anterior

Método 3: Mínimo actual menos el cierre anterior

¿Confundido?

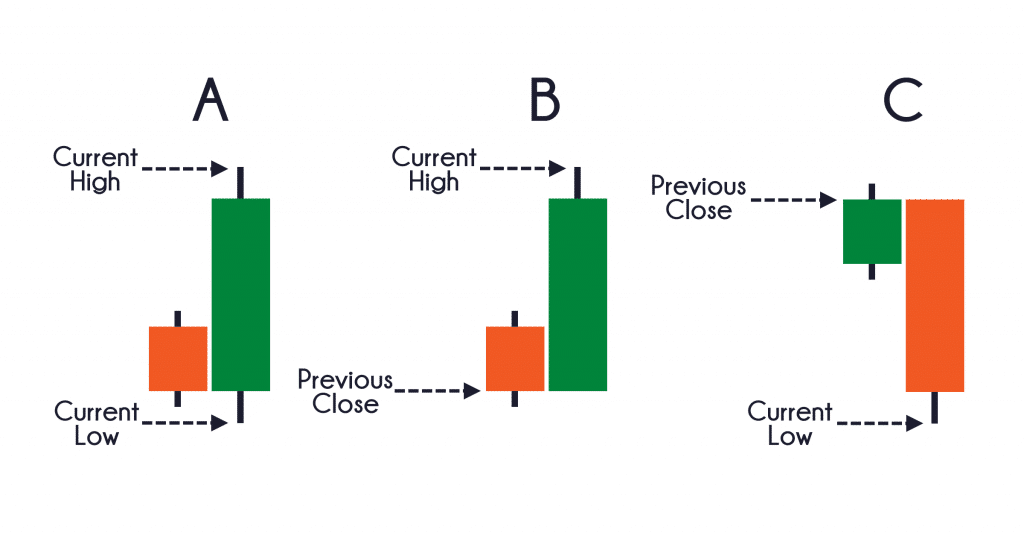

No te preocupes, sólo mira la imagen de abajo…

Como puedes ver:

Ejemplo A: El rango de la vela actual es mayor que el de la vela anterior, utilizamos el método 1.

Ejemplo B: La vela actual cierra por encima de la vela anterior, utilizamos el método 2.

Ejemplo C: La vela actual cierra por debajo de la vela anterior, utilizamos el método 3.

La conclusión es esta…

Cuanto mayor sea el rango de las velas, mayor será el valor del ATR (y viceversa).

El indicador ATR NO es un indicador de tendencia

Ahora…

Un error que cometen los traders es asumir que la volatilidad y la tendencia van en la misma dirección.

¡No!

Recuerde:

El indicador Average True Range mide la volatilidad del mercado.

Esto significa que la volatilidad puede ser baja mientras el mercado está en tendencia (y viceversa).

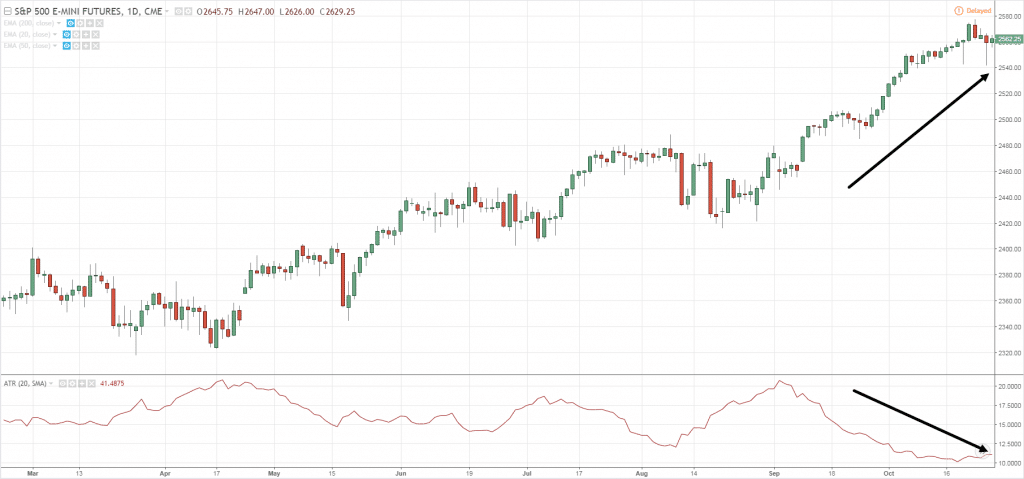

Aquí tiene un ejemplo: El S&P está tendiendo al alza mientras la volatilidad se dirige a la baja…

¿Tiene sentido?

Bien.

Entonces sigamos…

Cómo utilizar el indicador ATR para «cazar» operaciones de ruptura EXPLOSIVA (antes de que se produzca)

Hay un hecho:

La volatilidad de los mercados siempre está cambiando.

Se pasa de un periodo de baja volatilidad a uno de alta volatilidad (y viceversa).

Esto significa que cuando el mercado está en un periodo de baja volatilidad… puedes esperar que la volatilidad repunte, pronto.

Entonces, ¿cómo utilizar este conocimiento para encontrar operaciones de ruptura explosivas antes de que ocurra?

Aquí le explicamos cómo…

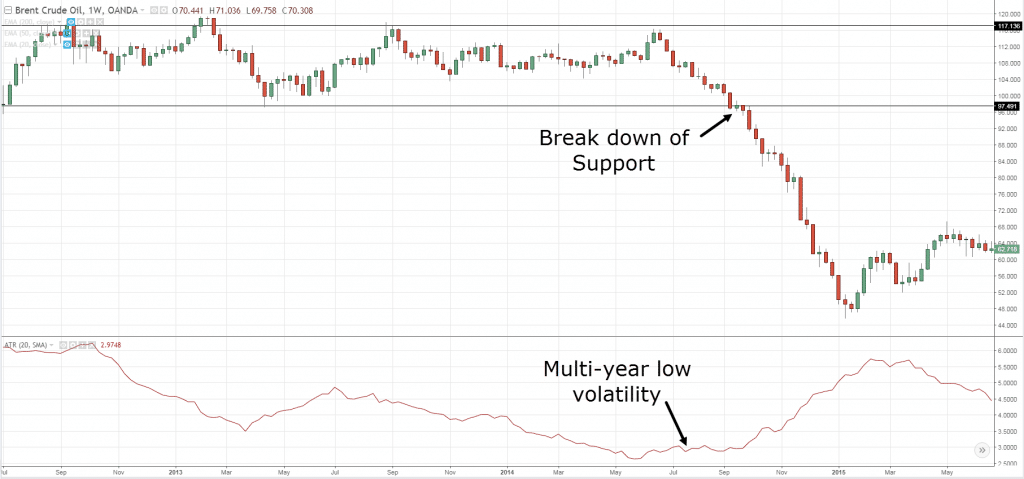

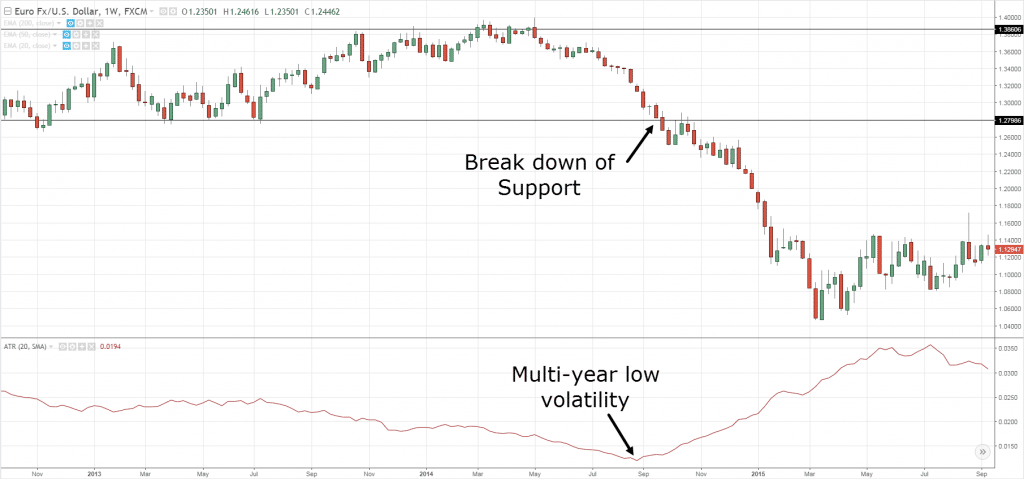

- Espere a que la volatilidad alcance mínimos de varios años (en el marco temporal semanal)

- Identifique el rango durante este periodo de tiempo

- Comprométase con la ruptura del rango

Aquí tiene algunos ejemplos:

Petróleo Brent con una volatilidad mínima de varios años seguida de una ruptura del soporte…

Eurusdaño de baja volatilidad seguido de una ruptura de Soporte…

¿Notas cómo estos movimientos explosivos se producen tras un periodo de baja volatilidad?

¿Estás harto de que te paren tus operaciones antes de tiempo? Aquí tienes cómo solucionarlo…

Déjame preguntarte…

¿Alguna vez has puesto una operación sólo para ver cómo el mercado alcanza tu stop loss, y luego sigue moviéndose en la dirección que esperabas?

Es un asco, ¿verdad?

Y eso es porque su stop loss está «demasiado ajustado».

Entonces, ¿cuál es la solución?

Déle a su operación espacio para respirar.

Esto significa que su stop loss debe ser lo suficientemente amplio como para acomodar las oscilaciones diarias del mercado.

Ahora probablemente se esté preguntando:

«¿Pero cuánto es lo suficientemente amplio?»

Bueno, puedes utilizar el indicador ATR para ayudarte con ello…

- Averigua cuál es el valor actual del ATR

- Selecciona un múltiplo del valor del ATR

- Añade esa cantidad al Nivel de Soporte más cercano & Nivel de Resistencia

- Decida el múltiplo de ATR que va a utilizar (si es 3, 4, 5 y etc.)

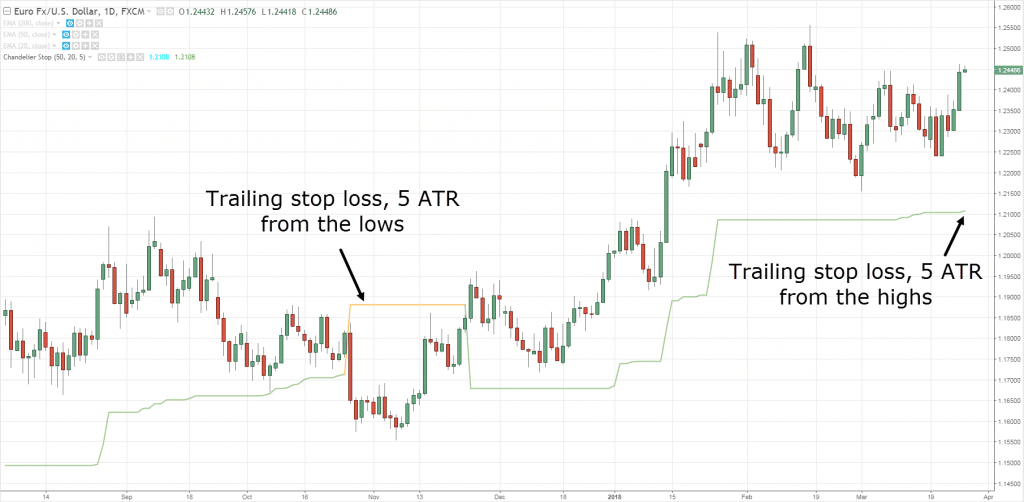

- Si estás largo, entonces resta X ATR de los máximos y ese es tu trailing stop loss

- Si estás corto, entonces suma X ATR de los mínimos y ese es tu trailing stop loss

- Identificar el valor ATR diario

- Cuando establezca su objetivo de beneficios, combínelo con la estructura del mercado y asegúrese de que la distancia es menor que el valor ATR diario

- Identificar el valor actual del ATR

- Multiplicarlo por 2

- Si el mercado se mueve 2 veces el valor del ATR, entonces podría estar «agotado»

Entonces…

Si estás largo desde el Soporte y tienes un múltiplo de 1, entonces pon tu stop loss 1ATR por debajo de los mínimos del Soporte.

O si estás corto desde la Resistencia, y tienes un múltiplo de 2 entonces establece tu stop loss 2ATR por encima de los máximos de la Resistencia.

Un ejemplo:

¿Necesitas más explicación?

Entonces ve a ver este vídeo de formación de abajo donde te explicaré cómo usar el indicador ATR para establecer un stop loss adecuado – para que no te paren «demasiado pronto».

Cómo usar el indicador ATR y montar GRANDES tendencias

Aquí está la cosa:

Si quieres montar grandes tendencias en los mercados, debes usar un trailing stop loss en tus operaciones.

La pregunta es… ¿cómo?

Hay muchas maneras de hacerlo, pero uno de los métodos más populares es utilizar el indicador ATR para rastrear su stop loss.

Aquí está cómo…

Y para facilitarte la vida, existe un útil indicador llamado «Chandelier stops» que realiza esta función.

Aquí tienes un ejemplo del 5ATR como trailing stop loss:

Ahora te estarás preguntando:

«Entonces, Rayner, ¿cuál es el mejor múltiplo de ATR a utilizar?»

Bueno, la verdad es que… no hay un mejor múltiplo ATR.

Si usas un múltiplo ATR más pequeño, entonces montarás una tendencia pequeña (y el tiempo mantenido en la operación es más corto).

Si usas un múltiplo ATR más grande, entonces montarás una tendencia más grande (y el tiempo mantenido en la operación es más largo).

Entonces, ¿qué enfoque te conviene más?

Sólo tú puedes responder a esa pregunta.

Siguiendo con el tema…

Usando el ATR para establecer el objetivo de beneficios, así es como funciona…

Ahora bien, si no quieres montarte en las tendencias, también puedes usar el indicador ATR para establecer un objetivo de beneficios.

Así es como funciona…

Sabes que el indicador ATR te dice cuánto puede moverse potencialmente un mercado durante el día.

Así que…

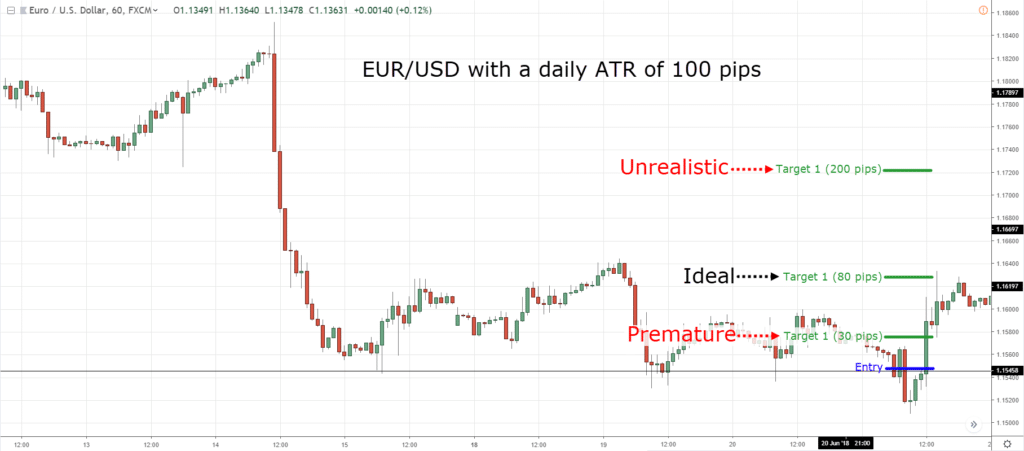

Si el EUR/USD tiene un ATR diario de 100 pips, se mueve una media de 100 pips al día.

Esto significa que si usted es un operador de día, puede tener un objetivo de beneficio de unos 100 pips (más o menos) y hay una buena probabilidad de que se alcance.

Por supuesto, no quieres establecer «a ciegas» un objetivo de beneficio de 100 pips.

En su lugar, combínalo con la estructura del mercado (como Soporte & Resistencia, swing high & low, etc.) para que sepas dónde podría llegar el precio en el día.

Aquí tienes un ejemplo:

Digamos que el EUR/USD se mueve una media de 100 pips al día, de nuevo.

Te pusiste largo en el soporte y no estás seguro de dónde tomar beneficios.

Hay 3 posibles niveles de Resistencia: a 30 pips, a 80 pips y a 200 pips.

¿Cuál eliges?

El objetivo de 30 pips es probable que se alcance en un día pero estás dejando dinero sobre la mesa ya que el mercado podría moverse 100 pips al día.

El objetivo de 200 pips es poco probable que se alcance en un día (ya que es más que el valor ATR).

El objetivo de 80 pips es tu mejor opción ya que está dentro del valor ATR diario (y ofrece más de 30 pips).

Aquí está lo que quiero decir…

Tres posibles objetivos en el EUR/USD de 1 hora:

Así que esto es lo que hay que tener en cuenta…

Consejo Pro:

Si opera a más largo plazo, puede referirse al valor ATR semanal o mensual.

Siguiente…

Cómo encontrar los movimientos de «agotamiento» y cronometrar los retrocesos del mercado

Estoy seguro de que está de acuerdo en que nadie puede trabajar «eternamente» sin agotamiento.

Después de una hora más o menos, la mayoría de nosotros necesitaremos un descanso para recargarnos.

Pero espere.

¿Por qué le digo esto?

Porque el mercado es igual que tú, sólo puede «trabajar» durante un tiempo antes de tomarse un descanso.

Esto significa que hay una buena probabilidad de que el mercado se «agote» después de alcanzar sus límites.

Ahora te estarás preguntando…

«¿Cómo saber cuál es el límite?»

Bueno, puedes averiguarlo utilizando el indicador Average True Range.

Aquí tienes cómo…

Ahora bien, no te sugiero que operes este concepto de forma aislada.

En cambio, combínalo con el Soporte & Resistencia y te encontrarás identificando los retrocesos del mercado antes que nadie.

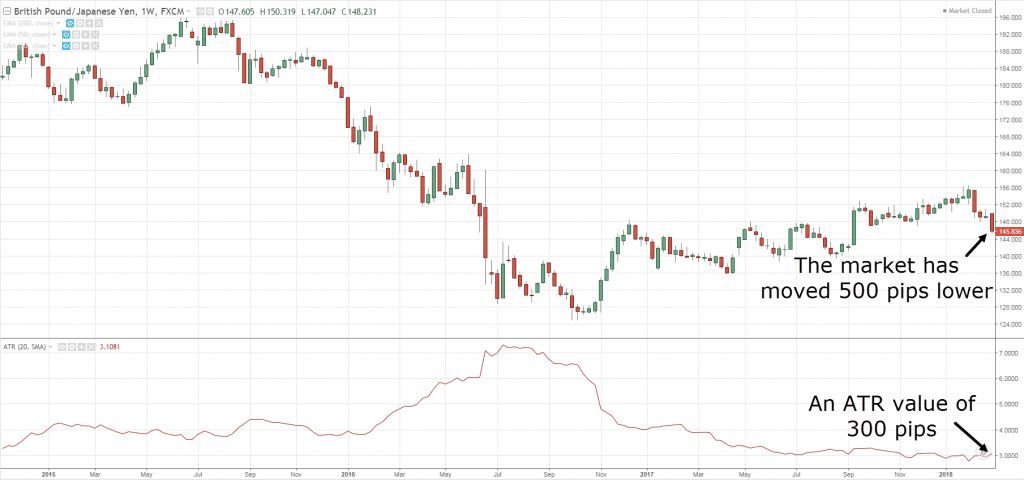

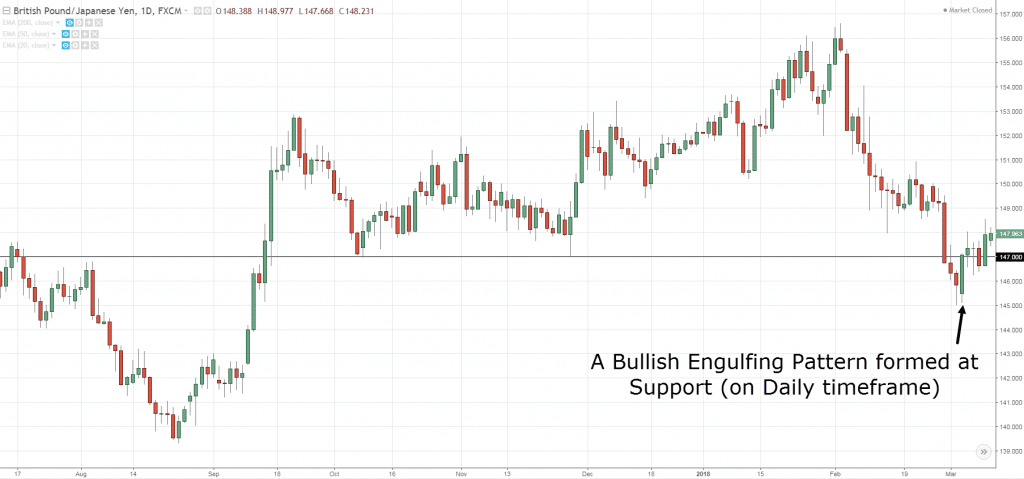

Aquí tienes un ejemplo: La GBPJPY tiene un valor ATR semanal de 300 pips…

Y ahora, te has dado cuenta de que la GBPJPY se ha movido 500 pips (cerca de 2ATR) y ha llegado a una zona de Soporte.

Entonces, forma un gran patrón envolvente alcista en el marco temporal diario.

Ahora… ¿qué crees que pasará?

Bueno, no puedo asegurarlo.

Pero tienes un movimiento de «agotamiento», el precio entrando en una zona de Soporte, y un patrón de velas alcistas que señala que el mercado podría revertirse al alza.

Conclusión

Esto es lo que has aprendido:

- El Average True Range (ATR) es un indicador que mide la volatilidad del mercado

- Puede utilizar el indicador ATR para identificar la volatilidad de variosaños de baja volatilidad porque puede llevar a operaciones de ruptura explosiva

- Puede establecer su stop loss a 1 ATR de distancia del Soporte & de la Resistencia para no ser detenido prematuramente

- Si quiere montar una tendencia, puede seguir su stop loss X ATR lejos de los máximos/mínimos

- Cuando el mercado alcanza 2 ATR o más en un día, tiende a estar «agotado» y podría revertirse

Ahora aquí está mi pregunta para usted…

¿Cómo utiliza el indicador Average True Range?