Wprowadzenie do modelu DCF

Model zdyskontowanych przepływów pieniężnych („model DCF”) jest rodzajem modelu finansowego, który wycenia firmę poprzez prognozowanie jej przepływów pieniężnych i dyskontowanie tych przepływów w celu uzyskania bieżącej, aktualnej wartości. DCF ma tę zaletę, że jest szeroko stosowany zarówno w środowisku akademickim, jak i w praktyce. Wycena spółek przy użyciu DCF jest uważana za podstawową umiejętność bankierów inwestycyjnych, private equity, equity research i inwestorów „buy side”.

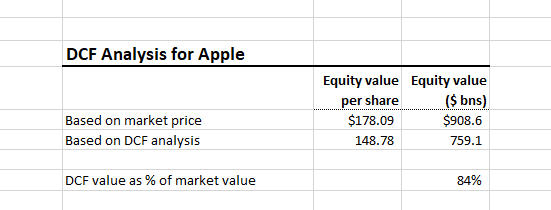

Ta analiza DCF sugeruje, że Apple może być przewartościowany (lub że nasze założenia są błędne!).)

Model DCF szacuje wartość wewnętrzną spółki (wartość opartą na zdolności spółki do generowania przepływów pieniężnych) i jest często przedstawiany w porównaniu z wartością rynkową spółki. Na przykład, Apple ma kapitalizację rynkową wynoszącą około 909 mld USD. Czy ta cena rynkowa jest uzasadniona w oparciu o fundamenty spółki i oczekiwane przyszłe wyniki (tj. jej wartość wewnętrzną)? Właśnie na to pytanie stara się odpowiedzieć DCF.

W przeciwieństwie do wyceny opartej na rynku, takiej jak analiza spółek porównywalnych, ideą modelu DCF jest to, że wartość spółki nie jest funkcją arbitralnej podaży i popytu na akcje tej spółki. Zamiast tego, wartość firmy jest funkcją zdolności firmy do generowania przepływów pieniężnych w przyszłości dla jej akcjonariuszy.

Dla kogo jest ten przewodnik po DCF

Pisaliśmy ten przewodnik dla tych, którzy myślą o karierze w finansach i tych we wczesnych etapach przygotowania do rozmów kwalifikacyjnych. Przewodnik ten jest dość szczegółowy, ale nie obejmuje wszystkich przypadków i niuansów pełnoprawnego modelu DCF. W tym celu możesz zapisać się na nasz kurs modelowania na pełną skalę.

Podstawy DCF: Formuła wartości bieżącej

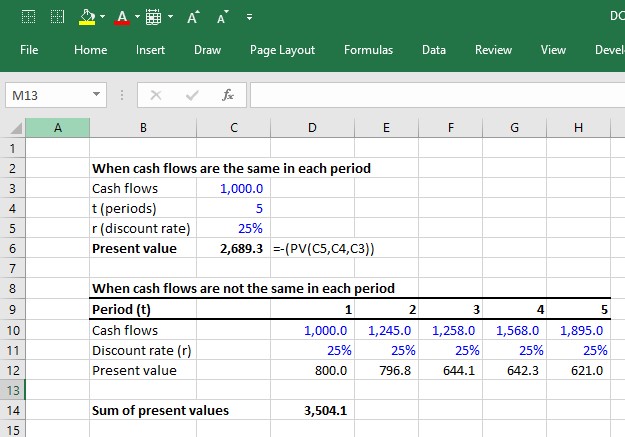

Podejście DCF wymaga, abyśmy prognozowali przepływy pieniężne spółki w przyszłości i dyskontowali je do teraźniejszości w celu uzyskania wartości bieżącej dla spółki. Ta wartość bieżąca jest kwotą, którą inwestorzy powinni być skłonni zapłacić (wartość firmy). Możemy to wyrazić wzorem (oznaczamy stopę dyskontową jako r):

Załóżmy, że zdecydujesz, że jesteś skłonny zapłacić $800. Możemy to rozwiązać w następujący sposób:

Jeśli złożę tę samą propozycję, ale zamiast obiecywać 1000 dolarów w przyszłym roku, obiecam 1000 dolarów przez następne 5 lat. Matematyka staje się tylko trochę bardziej skomplikowana:

W Excelu można to dość łatwo obliczyć za pomocą funkcji PV (patrz poniżej). Jeśli jednak przepływy pieniężne są różne w każdym roku, będziesz musiał zdyskontować każdy przepływ osobno:

Zanim zaczniemy… Pobierz przykładowy model DCF

Użyj poniższego formularza, aby pobrać nasz przykładowy model DCF:

6 kroków do zbudowania modelu DCF

Założeniem modelu DCF jest to, że wartość przedsiębiorstwa jest wyłącznie funkcją jego przyszłych przepływów pieniężnych. Dlatego też pierwszym wyzwaniem przy budowie modelu DCF jest zdefiniowanie i obliczenie przepływów pieniężnych generowanych przez przedsiębiorstwo. Istnieją dwa popularne podejścia do obliczania przepływów pieniężnych generowanych przez przedsiębiorstwo.

- Podejście DCF bez dźwigni finansowej

Przewidujemy i dyskontujemy operacyjne przepływy pieniężne. Następnie, po uzyskaniu wartości bieżącej, wystarczy dodać wszelkie aktywa nieoperacyjne, takie jak gotówka, i odjąć wszelkie zobowiązania związane z finansowaniem, takie jak dług. - Podejście DCF z dźwignią finansową

Przemyśl i zdyskontuj przepływy pieniężne, które pozostają dostępne dla akcjonariuszy kapitałowych po usunięciu przepływów pieniężnych dla wszystkich roszczeń niekapitałowych (tj. długu).

Oba podejścia teoretycznie powinny prowadzić do tej samej wartości na końcu (choć w praktyce jest to dość trudne, aby uzyskać je dokładnie równe). Podejście DCF bez dźwigni jest najbardziej powszechne i dlatego jest przedmiotem niniejszego przewodnika. Podejście to składa się z 6 kroków:

1. Prognozowanie wolnych przepływów pieniężnych bez uwzględnienia dźwigni finansowej

Krok 1 polega na prognozowaniu przepływów pieniężnych, które firma generuje ze swojej podstawowej działalności po uwzględnieniu wszystkich kosztów operacyjnych i inwestycji. Te przepływy pieniężne nazywane są „niezagospodarowanymi wolnymi przepływami pieniężnymi”.”

2. Obliczanie wartości końcowej

Nie można wiecznie prognozować przepływów pieniężnych. W pewnym momencie należy przyjąć pewne ogólne założenia dotyczące przepływów pieniężnych po zakończeniu ostatniego roku objętego jednoznaczną prognozą, szacując wartość ryczałtową przedsiębiorstwa po zakończeniu okresu objętego jednoznaczną prognozą. Ta suma ryczałtowa nazywana jest „wartością końcową.”

3. Zdyskontowanie przepływów pieniężnych do chwili obecnej przy średnim ważonym koszcie kapitału

Stopa dyskontowa, która odzwierciedla ryzykowność niezagospodarowanych wolnych przepływów pieniężnych nazywana jest średnim ważonym kosztem kapitału. Ponieważ niewykorzystane wolne przepływy pieniężne reprezentują wszystkie operacyjne przepływy pieniężne, przepływy te „należą” zarówno do kredytodawców, jak i właścicieli firmy. W związku z tym, ryzyko obu dostawców kapitału musi zostać uwzględnione przy użyciu odpowiednich wag w strukturze kapitału (stąd termin „średni ważony” koszt kapitału). Po zdyskontowaniu, wartość bieżąca wszystkich wolnych od dźwigni finansowej przepływów pieniężnych nazywana jest wartością przedsiębiorstwa.

4. Dodaj wartość aktywów nieoperacyjnych do wartości bieżącej wolnych od dźwigni finansowej przepływów pieniężnych

Jeśli spółka posiada jakiekolwiek aktywa nieoperacyjne, takie jak gotówka lub inwestycje po prostu siedzące w bilansie, musimy dodać je do wartości bieżącej wolnych od dźwigni finansowej przepływów pieniężnych. Na przykład, jeśli obliczymy, że wartość bieżąca wolnych przepływów pieniężnych Apple wynosi 700 miliardów dolarów, a następnie odkryjemy, że Apple posiada również 200 miliardów dolarów w gotówce, powinniśmy dodać tę gotówkę.

5. Odejmij zadłużenie i inne niekapitałowe wierzytelności

Najważniejszym celem DCF jest uzyskanie tego, co należy do właścicieli kapitału własnego (wartość kapitału własnego). Dlatego jeśli firma ma jakichkolwiek kredytodawców (lub inne niekapitałowe roszczenia wobec firmy), musimy odjąć je od wartości bieżącej. To, co pozostanie, należy do właścicieli kapitału własnego.

W naszym przykładzie, jeśli Apple ma 50 mld USD zobowiązań dłużnych w dniu wyceny, wartość kapitału własnego zostanie obliczona jako:

$700 mld (wartość przedsiębiorstwa) + $200 mld (aktywa nieoperacyjne) – $50 (dług) = $850 mld

Często aktywa nieoperacyjne i wierzytelności są sumowane jako jeden termin zwany długiem netto (dług i inne wierzytelności niekapitałowe – aktywa nieoperacyjne). Często można spotkać się z równaniem: wartość przedsiębiorstwa – zadłużenie netto = wartość kapitału własnego. Wartość kapitału własnego, którą wypluwa DCF, może być teraz porównana z kapitalizacją rynkową (jest to postrzeganie wartości kapitału własnego przez rynek).

6. Podziel wartość kapitału własnego przez liczbę wyemitowanych akcji

Wartość kapitału własnego mówi nam, jaka jest całkowita wartość dla właścicieli. Ale jaka jest wartość każdej akcji? Aby to obliczyć, dzielimy wartość kapitału własnego przez rozwodnione akcje spółki pozostające w obrocie.

Przedstawiamy teraz każdy krok w sposób bardziej szczegółowy.

Obliczanie wolnych przepływów pieniężnych bez dźwigni finansowej (FCF)

Oto wzór na wolne przepływy pieniężne bez dźwigni finansowej:

FCF = EBIT x (1- stopa podatkowa) + D&A + NWC – Nakłady inwestycyjne

- EBIT = Zysk przed odsetkami i podatkami. Reprezentuje on zysk operacyjny firmy oparty na GAAP.

- Stopa podatkowa = Stopa podatkowa, z którą firma powinna się zmierzyć. Prognozując podatki, zwykle używamy historycznej efektywnej stawki podatkowej firmy.

- D&A = amortyzacja.

- NWC = Roczne zmiany w kapitale obrotowym netto. Wzrost NWC jest wypływem gotówki, podczas gdy spadek jest napływem gotówki.

- Nakłady kapitałowe reprezentują inwestycje gotówkowe, które firma musi wykonać, aby utrzymać prognozowany wzrost firmy. Jeśli nie uwzględnisz kosztów wymaganych reinwestycji w działalność, zawyżysz wartość firmy, przypisując jej kredyt na wzrost EBIT bez uwzględnienia inwestycji wymaganych do jego osiągnięcia.

FCFs są idealnie napędzane z modelu 3-statement

Przewidywanie wszystkich tych pozycji powinno idealnie pochodzić z modelu 3-statement, ponieważ wszystkie składniki niezmodyfikowanych wolnych przepływów pieniężnych są wzajemnie powiązane; Zmiany w założeniach EBIT wpływają na capex, NWC i D&A. Bez 3-stanowiskowego modelu, który dynamicznie łączy wszystkie te elementy, trudno jest zapewnić, że zmiany założeń jednego z komponentów prawidłowo wpływają na pozostałe.

Ponieważ wymaga to więcej pracy i czasu, specjaliści finansowi często przeprowadzają wstępne analizy przy użyciu szybkiego modelu DCF i budują pełny model DCF w oparciu o model 3-statementowy tylko wtedy, gdy stawka jest wysoka, np. gdy transakcja bankowości inwestycyjnej wchodzi „na żywo” lub gdy firma private equity jest na późniejszych etapach procesu inwestycyjnego.

Dwuetapowy model DCF

Trzypoziomowe modele, które wspierają DCF są zazwyczaj modelami rocznymi, które prognozują na 5-10 lat w przyszłość. Jednakże przy wycenie przedsiębiorstw zazwyczaj zakładamy, że są to przedsiębiorstwa kontynuujące działalność. Innymi słowy, będą one kontynuowały działalność przez cały czas.

To oznacza, że model 3-statementowy prowadzi nas tylko do pewnego momentu. Musimy również prognozować wartość bieżącą wszystkich przyszłych wolnych przepływów pieniężnych po zakończeniu okresu prognozy. Nazywa się to dwuetapowym modelem DCF. Pierwszy etap polega na bezpośrednim prognozowaniu wolnych przepływów pieniężnych bez uwzględnienia dźwigni finansowej (w idealnym przypadku na podstawie modelu trójstanowiskowego). Drugi etap to suma wszystkich przepływów pieniężnych po etapie pierwszym. Zazwyczaj wiąże się to z przyjęciem pewnych założeń dotyczących osiągnięcia przez spółkę dojrzałego wzrostu. Wartość bieżąca przepływów pieniężnych z etapu 2 nazywana jest wartością końcową.

Wolisz wideo? Aby obejrzeć darmową lekcję wideo jak zbudować DCF, kliknij tutaj

Obliczanie wartości końcowej

W DCF, wartość końcowa (TV) reprezentuje wartość, jaką spółka wygeneruje ze wszystkich oczekiwanych wolnych przepływów pieniężnych po upływie okresu prognozy. Wyobraźmy sobie, że wyliczamy następujące niezagospodarowane wolne przepływy pieniężne dla Apple:

Oczekuje się, że Apple będzie generować przepływy pieniężne po 2022 roku, ale nie możemy prognozować FCF na zawsze (z jakąkolwiek dokładnością). Jak więc oszacować wartość Apple po 2022 roku? Istnieją dwa dominujące podejścia:

- Metoda wzrostu w nieskończoność

- Metoda wielokrotności EBITDA

Metoda wzrostu w nieskończoność

Metoda wzrostu w nieskończoność zakłada, że przepływy UFCF Apple będą rosły przy założeniu stałej stopy wzrostu od 2022 roku do … zawsze. Wzór na obliczanie wartości bieżącej przepływów pieniężnych rosnących ze stałą stopą wzrostu w nieskończoność nazywany jest „wzorem na wzrost w nieskończoność”. Jest to:

Jeżeli założymy, że po 2022 roku UFCF firmy Apple będą rosły w nieskończoność w stałym tempie 4% i w nieskończoność będą napotykały średni ważony koszt kapitału w wysokości 10%, to wartość końcową (czyli wartość bieżącą wszystkich przyszłych przepływów pieniężnych firmy Apple po 2022 roku) obliczamy jako:

W tym momencie zauważ, że ostatecznie obliczyliśmy wartość przedsiębiorstwa jako po prostu sumę wartości bieżącej UFCF z etapu 1 + wartości bieżącej wartości końcowej z etapu 2.

Metoda wielokrotności wyjściowej EBITDA

Podejście growth in perpetuity zmusza nas do zgadywania co do długoterminowej stopy wzrostu spółki. Wynik analizy jest bardzo wrażliwy na to założenie. Sposobem na obejście konieczności odgadnięcia długoterminowej stopy wzrostu spółki jest odgadnięcie wielokrotności EBITDA, przy której spółka będzie wyceniana w ostatnim roku prognozy etapu 1.

Powszechnym sposobem na zrobienie tego jest spojrzenie na obecną wielokrotność EV/EBITDA, przy której spółka jest notowana (lub średnią wielokrotność EV/EBITDA w grupie rówieśniczej spółki) i założenie, że spółka będzie wyceniana przy tej samej wielokrotności w przyszłości. Na przykład, jeśli Apple jest obecnie wyceniany na 9,0x EBITDA z ostatnich dwunastu miesięcy (LTM), załóżmy, że w 2022 roku będzie wyceniany na 9,0x EBITDA z 2022 roku.

Metoda Growth in perpetuity vs. Wyjściowa metoda wielokrotności EBITDA

Bankierzy inwestycyjni i specjaliści private equity czują się bardziej komfortowo z podejściem wielokrotności EBITDA, ponieważ wprowadza ono realia rynkowe do DCF. Specjalista private equity budując DCF prawdopodobnie będzie starał się określić, za ile może sprzedać firmę za 5 lat w przyszłości, więc to prawdopodobnie zapewnia wycenę, która uwzględnia wielokrotność EBITDA.

Jednakże, to podejście cierpi na istotny problem koncepcyjny: wykorzystuje bieżące wyceny rynkowe w DCF, co prawdopodobnie pokonuje cały cel DCF. Sprawę pogarsza fakt, że wartość końcowa często stanowi znaczący procent wkładu wartości w DCF, więc założenia, które są brane pod uwagę przy obliczaniu wartości końcowej są tym bardziej istotne.

Wszystko, czego potrzebujesz, aby opanować modelowanie finansowe

Zapisz się na Pakiet Premium: Naucz się modelowania sprawozdań finansowych, DCF, M&A, LBO i porównań. Ten sam program szkoleniowy używany w najlepszych bankach inwestycyjnych.

Zapisz się już dziś

Dochodzenie do wartości przedsiębiorstwa: Dyskontowanie przepływów pieniężnych przez WACC

Do tej pory zakładaliśmy 10% stopę dyskontową dla Apple, ale jak to jest kwantyfikowane? Kwantyfikacja stopy dyskontowej, która w tym przypadku jest średnim ważonym kosztem kapitału (WACC), jest krytycznym obszarem badań w finansach przedsiębiorstw. Możesz spędzić cały semestr na studiach ucząc się o tym. Napisaliśmy tutaj kompletny przewodnik po WACC, ale podsumujemy podstawowe elementy dotyczące sposobu jego obliczania:

Wzór WACC

Gdzie:

- Dług = wartość rynkowa długu

- Kapitał własny = wartość rynkowa kapitału własnego

- Dług = koszt długu

- Kwota = koszt kapitału własnego

Dochodzenie do wartości kapitału własnego: Dodawanie wartości aktywów nieoperacyjnych

Wiele firm posiada aktywa niezwiązane bezpośrednio z działalnością operacyjną. Aktywa takie jak gotówka w oczywisty sposób zwiększają wartość firmy (np. firma, której działalność operacyjna jest warta 1 miliard dolarów, ale która posiada również 100 milionów dolarów w gotówce, jest warta 1,1 miliarda dolarów). Jednak do tej pory wartość ta nie była uwzględniana w kalkulacji bezlewarowych wolnych przepływów pieniężnych. Dlatego też aktywa te muszą zostać dodane do wartości. Do najczęstszych aktywów nieoperacyjnych należą:

- Kasa

- Zbywalne papiery wartościowe

- Inwestycje kapitałowe

Poniżej znajduje się bilans Apple za rok 2016. Aktywa nieoperacyjne to gotówka i jej ekwiwalenty, krótkoterminowe zbywalne papiery wartościowe oraz długoterminowe zbywalne papiery wartościowe. Jak widać, stanowią one znaczną część bilansu firmy.

W przeciwieństwie do aktywów operacyjnych, takich jak PP&E, zapasy i wartości niematerialne i prawne, wartość bilansowa aktywów nieoperacyjnych w bilansie jest zazwyczaj dość bliska ich rzeczywistej wartości. Wynika to z faktu, że w większości składają się one z gotówki i płynnych inwestycji, które firmy mogą zazwyczaj wycenić do wartości godziwej. Nie zawsze tak jest (inwestycje kapitałowe są tu godnym uwagi wyjątkiem), ale zazwyczaj bezpiecznie jest po prostu użyć ostatnich wartości bilansowych aktywów nieoperacyjnych jako rzeczywistych wartości rynkowych.

Dochodzenie do wartości kapitału własnego: Odejmowanie długu i innych roszczeń niekapitałowych

W tym momencie musimy zidentyfikować i odjąć wszystkie niekapitałowe roszczenia do biznesu, aby dojść do tego, jaka część wartości firmy faktycznie należy do właścicieli kapitału własnego. Najczęstsze roszczenia niekapitałowe, które napotkasz, to:

- Wszystkie zadłużenie (krótkoterminowe, długoterminowe, obligacje, pożyczki, itp.)

- Leasing kapitałowy

- Akcje uprzywilejowane

- Udziały niekontrolujące (mniejszościowe)

Poniżej znajduje się bilans pasywów Apple na koniec roku 2016. Możesz zobaczyć, że ma papier komercyjny, bieżącą część długu długoterminowego i dług długoterminowy. Są to trzy pozycje, które składałyby się na niekapitałowe roszczenia Apple.

Jak w przypadku aktywów nieoperacyjnych, specjaliści od finansów zazwyczaj po prostu używają najnowszych wartości bilansowych tych pozycji jako przybliżenia dla rzeczywistych wartości. Jest to zwykle bezpieczne podejście, gdy wartości rynkowe są dość zbliżone do wartości bilansowej.vWartość rynkowa długu zwykle nie odbiega zbytnio od wartości księgowej, chyba że rynkowe stopy procentowe zmieniły się drastycznie od czasu emisji lub jeśli profil kredytowy spółki zmienił się drastycznie (np. spółka w trudnej sytuacji finansowej będzie miała swój dług w obrocie za grosze).

Jednym miejscem, w którym wartość księgowa jako wskaźnik zastępczy wartości rynkowej może być niebezpieczna, są „udziały niekontrolujące”. Udziały niekontrolujące są zwykle zaniżone w bilansie. Jeśli są one znaczące, lepiej jest zastosować mnożnik branżowy, aby lepiej odzwierciedlić ich prawdziwą wartość.

Zła wiadomość jest taka, że rzadko mamy wystarczający wgląd w naturę operacji udziałów niekontrolujących, aby określić właściwy mnożnik do zastosowania. Dobra wiadomość jest taka, że udziały niekontrolujące rzadko są na tyle duże, aby stanowiły istotną różnicę w wycenie (większość spółek ich nie posiada).

Formuła długu netto

Przy tworzeniu modelu DCF, specjaliści finansowi często odejmują aktywa nieoperacyjne od należności niekapitałowych i nazywają to długiem netto, który jest odejmowany od wartości przedsiębiorstwa, aby uzyskać wartość kapitału własnego, w taki sposób, że:

Wartość przedsiębiorstwa – zadłużenie netto = wartość kapitału własnego

Wzór na zadłużenie netto to po prostu wartość wszystkich roszczeń niekapitałowych pomniejszona o wartość wszystkich aktywów nieoperacyjnych:

Zadłużenie brutto (krótkoterminowe, długoterminowe, obligacje, pożyczki, itp..)

+ Leasingi kapitałowe

+ Akcje uprzywilejowane

+ Udziały niekontrolujące (mniejszościowe)

– Środki pieniężne

– Zbywalne papiery wartościowe

– Inwestycje kapitałowe

Dług netto

Przyglądając się 10K firmy Apple z 2016 roku, możemy zauważyć, że posiada ona znaczne ujemne saldo długu netto. Dla firm, które posiadają znaczne zadłużenie, bardziej powszechne jest dodatnie saldo zadłużenia netto, podczas gdy ujemne saldo zadłużenia netto jest powszechne dla firm, które utrzymują dużo gotówki.

Od wartości kapitału własnego do wartości kapitału własnego na akcję

Po obliczeniu wartości kapitału własnego firmy, następnym krokiem jest określenie wartości każdej pojedynczej akcji. Aby to zrobić, musimy ustalić liczbę akcji, które są obecnie w obrocie. Napisaliśmy dokładny przewodnik do obliczania aktualnych akcji firmy, ale podsumujemy to tutaj:

1. Weź aktualną liczbę akcji z pierwszej strony okładki ostatniego rocznego (10K) lub śródrocznego (10Q) sprawozdania spółki. Dla Apple jest to:

2. Następnie dodaj efekt akcji rozwadniających. Są to akcje, które nie są jeszcze akcjami zwykłymi, ale mogą stać się akcjami zwykłymi, a tym samym być potencjalnie rozwadniające dla akcjonariuszy zwykłych (tj. opcje na akcje, warranty, akcje ograniczone oraz dług zamienny i zamienne akcje uprzywilejowane).

Zakładając, że wyliczyliśmy 50 mln rozwadniających papierów wartościowych dla Apple, możemy teraz poskładać wszystkie elementy do kupy i zakończyć analizę:

Trzy kluczowe założenia w modelu DCF

Przeprowadziliśmy teraz 6 kroków budowy modelu DCF i wyliczyliśmy wartość kapitału własnego Apple. Jakie były kluczowe założenia, które doprowadziły nas do wartości, którą otrzymaliśmy? Trzy kluczowe założenia w modelu DCF to:

- Założenia operacyjne (wzrost przychodów i marży operacyjnej)

- Założenia WACC

- Założenia dotyczące wartości końcowej: Długoterminowa stopa wzrostu i mnożnik wyjścia

Każde z tych założeń jest krytyczne dla uzyskania dokładnego modelu. Wrażliwość modelu DCF na te założenia oraz brak zaufania profesjonalistów finansowych do tych założeń (zwłaszcza do WACC i wartości końcowej) jest często wymieniana jako główna słabość modelu DCF.

Niemniej jednak model DCF jest jednym z najczęściej stosowanych modeli przez bankierów inwestycyjnych i innych profesjonalistów finansowych, a wyniki DCF są prawie zawsze prezentowane przy użyciu szeregu założeń dotyczących wartości końcowej i WACC, jak również w kontekście innych metodologii wyceny. Popularnym sposobem prezentacji jest matryca wyceny boiska piłkarskiego.

Zapisz się na kompletne szkolenie Wall Street Prep w zakresie modelowania DCF

Mam nadzieję, że podobał Ci się ten przewodnik, który jest uproszczoną wersją naszego wiodącego programu szkoleniowego w zakresie modelowania finansowego. Nasz pełny program jest wykorzystywany przez największe banki inwestycyjne na świecie do szkolenia nowych pracowników oraz przez najlepsze szkoły biznesu do przygotowania swoich studentów do kariery w finansach.

Pełny program jest również dostępny dla osób indywidualnych w ramach naszego samokształceniowego programu szkoleniowego Premium Package. Dowiesz się, jak zbudować kompleksowy model DCF, w tym wiele ulepszeń, które można dodać, aby ulepszyć model DCF:

- Połączenie modelu DCF z modelem 3Stub year calculation

- Dyskontowanie w połowie roku

- Użycie modelu DCF do wyceny celu przejęcia

- Wycena synergii i NOL w modelu DCF

- Obliczanie kosztu kapitału własnego przy użyciu bety branżowej

- Obliczanie implikowanej stopy gdy używamy metody EBITDA

- Zapewnienie, że zwroty z kapitału i stopy wzrostu firmy są spójne w DCF

15% zniżki na pełny kurs modelowania DCF krok po kroku

Zapisz się na Pakiet Premium Wall Street Prep z 15% zniżką używając kodu promocyjnego webpromo przy zakupie.